Hasta comienzos de 2014 en Cuba solo se había entregado al sector privado nacional 19 créditos, una cifra insuficiente teniendo en cuenta los más de 471 mil trabajadores por cuenta propia que existen en el país. Los servicios de Microfinanzas aún no han hecho su aparición efectiva para contribuir a la estrategia de desarrollo nacional.

La reapertura del sector privado en Cuba como una de las más importantes líneas de acción del plan de reformas económicas aplicadas en el marco de la llamada “Actualización del Modelo Económico Cubano”, trajo consigo un importante cúmulo de cuestionamientos en torno a las formas de gestión, financiamiento y apoyo a este sector emergente.

Por otra parte, el Estado cubano tiene poca experiencia tratando con el sector privado –que por primera vez experimenta marcadas libertades para su evolución–. Con el objetivo de lograr desarrollar este sector de manera equilibrada y saludable de conjunto con el resto de la economía, se comenzó en Cuba, desde los organismos de la administración pertinentes hasta las universidades y centros de investigación, una búsqueda exhaustiva de experiencias internacionales y posibles soluciones y estrategias de desarrollo.

De esta forma aparece en noviembre del año 2011 el decreto ley No.289, como una nueva opción de crédito a las personas naturales y otros servicios bancarios, desde la banca estatal y sin participación de instituciones de financiamiento extranjeras o nacionales privadas, dirigidas expresamente a los trabajadores por cuenta propia (TCP), los agricultores pequeños (AP) y otras formas de gestión no estatal (GNE).

Uno de los aspectos más interesantes de este nuevo servicio de créditos es la errónea identificación de este como un componente de las posibles herramientas microfinancieras insertadas en el país, dado el éxito de las Microfinanzas en el mundo y fundamentalmente en América Latina en cuanto a su contribución al desarrollo y a la reducción de la pobreza extrema en la región.

Urge preguntarse entonces: ¿Estamos en presencia de la aplicación de mecanismos microfinancieros y vemos la llegada de las Microfinanzas al país, o sencillamente se está utilizando el más tradicional canal de crédito bancario? Y para no cometer errores del pasado, ¿De veras son las Microfinanzas –como internacionalmente se conocen– la solución más viable o al menos la que necesita Cuba para impulsar el sector privado en la medida necesaria?

Las Microfinanzas, específicamente en la región latinoamericana, han experimentado transformaciones importantes desde su llegada a finales de los años ‘80 y, además, presentan características particulares que las distinguen de los servicios microfinancieros propios de los países del sureste asiático. Existen dos enfoques desde la academia en torno al desempeño de las Microfinanzas, uno optimista y de dudoso contenido y otro muy crítico basado en los resultados tangibles obtenidos en cuanto a los niveles de desarrollo en América Latina.

De cualquier manera las Microfinanzas, entendidas como: el microcrédito, micro-ahorros, micro-seguros de salud y vida, transferencias de dinero, préstamos grupales y solidarios, requisitos de ahorros pre-préstamo, micro-leasing y nuevos y modernos instrumentos y sistemas de pago; así como servicios de asesoramiento económico-financiero, servicios de capacitación especializada privada y grupal, de monitoreo y de metodologías de trabajo, constituyen una categoría ad hoc, es decir, completamente diseñada para las condiciones específicas de determinados países y no generalizables ni exportables en todo su contenido y dimensión.

Antes de continuar con esta idea, es importante conocer el comportamiento del servicio de créditos en Cuba, para entonces poder concluir si de veras existen o no tales servicios en el país.

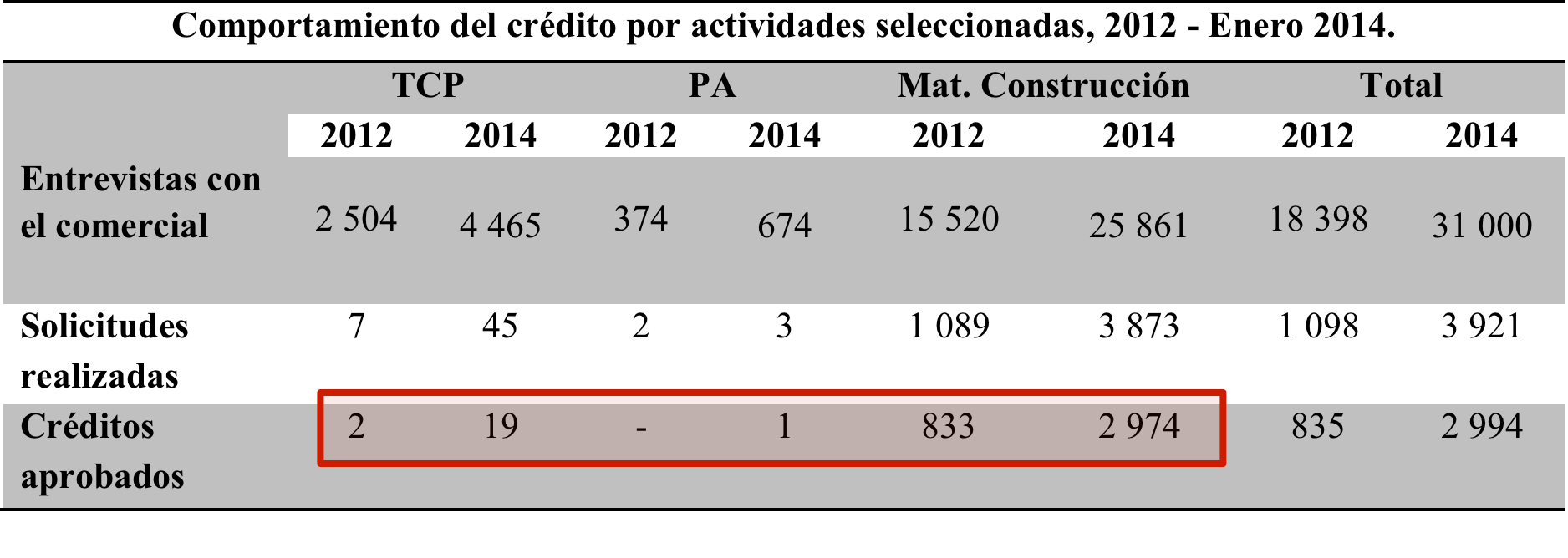

Desde la aparición del crédito como una opción real a la que acceder por parte de los TCP, y a pesar de una campaña publicitaria para promocionarlo, este no ha tenido la aceptación esperada por parte de las autoridades bancarias (Ver Tabla 1). Esto está dado por múltiples factores, algunos inherentes a las deformaciones estructurales del subdesarrollo cubano y otros productos de una errónea interpretación de determinadas variables y la incorrecta aplicación de política en relación con los objetivos finales.

Tabla 1. Comportamiento del Crédito por actvidades seleccionadas

Como se puede observar, hasta el comienzo de 2014 solo se habían entregado a TCP 19 créditos, si sumamos los TCP y AP, de más de 5 000 solicitudes de crédito solo 20 han sido aprobadas por el comité de crédito de la Dirección de Banca Corporativa del Banco Metropolitano, entidad encargada de otorgar los créditos en La Habana. Esto demuestra la anémica reacción de los más de 120 000 TCP de la capital ante la posibilidad de acceder al crédito, solo un 4 por ciento del total representa la parte que se ha interesado en las oficinas comerciales por este nuevo producto bancario.

Este crédito ofrecido por BANMET tampoco reviste las características del microcrédito ni lo acerca a la realidad cubana, más bien se asemeja al tradicional crédito bancario. Esto, en tanto los montos mínimos de los créditos (1 000 CUP) se alejan de lo que en Cuba pudiera considerarse un Microcrédito. Además, el papel de las garantías exigidas por la Banca también anula la concepción del Microcrédito, mientras que desde la experiencia internacional estos van acompañados de menos garantías en la medida en que pasa el tiempo.

En el caso cubano y dado el origen del crédito (la Banca Estatal), estos tienen como contraparte garantías exigidas por la entidad bancaria, que en un principio se constituían solo en garantías líquidas y que a partir de las instrucciones 1 y 2 del BCC, las resoluciones 80 del MFP, 32 del MEP y 12 del BCC todas del 2013 se amplían a prendas e hipotecas.

Sucede primeramente que la mayoría de los TCP no posee dichos activos para darlos en garantía por el crédito solicitado y aquellos que pudieran ofrecerlos se ven frenados por la subvaloración de los bienes inmuebles en la tasación oficial, en comparación con el valor del activo y su tasación en el mercado informal.

A esto se suma que no existen en el país servicios de micro-leasing o la posibilidad de acceder a préstamos grupales y solidarios por un conjunto de TCP; además de la ausencia de inversionistas privados –tanto nacionales como extranjeros– autorizados a constituir fondos de inversión como formas de financiamiento de los pequeños negocios privados. Tampoco existen oficinas públicas de asesoramiento y monitoreo de la actividad por cuenta propia. Teniendo en cuenta las lógicas deficiencias del sector en actividades relativamente nuevas así como la ausencia de los servicios de consultoría en la administración de nuevos negocios, el sector marcha al paso de lo que empíricamente se aprende en el día a día.

De esta forma se pudiera concluir que al país no han llegado aún las Microfinanzas, como se conocen en el resto del mundo. A pesar de los intentos del Estado cubano por impulsar el sector privado como fuente alternativa de empleo y también productiva, la canalización de este objetivo a través de la política crediticia solo reviste la forma más tradicional de otorgar créditos, dejando a un lado por el momento la inclusión de los servicios microfinancieros.

Atendiendo ahora a la segunda pregunta previamente elaborada, y al hecho de que las Microfinanzas per se no puedan ser tomadas de un país y aplicadas a otro sino que deben ser objeto de transformaciones tanto teóricas como operativas en dependencia de las condiciones concretas de un país determinado, en este caso Cuba. Debe tenerse en cuenta que en medio del actual proceso de reformas de la economía cubana, la utilización de las herramientas microfinancieras en conjunción con el canal tradicional de crédito y demás políticas de apoyo al sector empresarial en general y en particular al segmento privado, podrían facilitarla dinámica del sector y contribuir con los propósitos de desarrollo del país.

En el caso cubano, un primer paso sería redefinir o llegar a un adecuado concepto de Microfinanzas para Cuba, basado en las características del sector sujeto de crédito –previamente definido como las Micro-PYME del sector privado nacional– y que responda a las necesidades efectivas de este, lo que equivaldría a conceder personalidad jurídica a estas empresas, una condición que aún no poseen.

Para esto será imprescindible delimitar el alcance de los productos y servicios microfinancieros en cuanto a las empresas con posibilidad de optar por estos. De forma tal que sea necesario establecer paralelamente un producto de crédito bancario tradicional que se encargue de las empresas de mayor envergadura que no necesiten ser beneficiadas por las Microfinanzas, y así especializar la política crediticia dirigida a todo el sector empresarial con el objetivo de elevar su eficiencia.

Al mismo tiempo, y conocidas las limitaciones de la banca estatal para atender las necesidades de los pequeños negocios privados en el país, la creación de un marco legal que permita la conformación de fondos de inversión por parte de privados nacionales, y la inclusión de otros fondos de inversión –en este caso foráneos– con autorización para invertir directamente en el sector privado en el país, pudiera constituir una solución de primera mano para las necesidades de financiamiento del sector.

Sin embargo, la nueva Ley de Inversión Extranjera aprobada por el Parlamento cubano y publicada en la Gaceta Oficial de la República el 16 de abril pasado no contempla esta posibilidad. Tampoco se contempla en las disposiciones legales actuales que personas naturales cubanas puedan constituir fondos de inversión privados para este tipo de negocios.

De otra parte, el ordenamiento y rediseño de la estructura de la administración pública, de las competencias de la banca nacional y el marco jurídico necesario para el advenimiento progresivo de las nuevas figuras necesarias en la economía es de vital importancia. Asimismo, lo es la conformación de un aparato regulatorio que establezca las competencias de cada entidad, delimite su alcance y penalice consecuentemente las irregularidades.

Unido a esto, el diseño de nuevos productos microfinancieros es muy importante. La aparición del microcrédito que contemple montos mínimos que representen las necesidades reales de los clientes, así como un correcto análisis de riesgo por parte de los prestamistas es determinante para impulsar al sector. El papel de las garantías jugará un papel clave al respecto. Una vez que estos productos microfinancieros surjan de instituciones privadas, extranjeras o nacionales, u organizaciones no gubernamentales, el trabajo con las garantías se simplificará considerablemente, unido a una buena labor en el análisis de los riesgos. Las modalidades de préstamos a fondos perdidos, con garantías grupales, o de muy bajo nivel de garantías aparecerían como productos de primera línea.

Un complemento a estos nuevos productos financieros puede ser la creación de oficinas públicas de apoyo a los pequeños negocios, para lo cual, en el caso concreto de Cuba, las alianzas con las universidades podrían reportar ganancias de eficiencia y ahorros sustanciales para las Micro-PYME, en especial aquellas que no tengan la capacidad financiera necesaria para acceder a estos servicios.

Un proceso continuo de incorporación de instituciones ya existentes y de creación de otras nuevas diseñadas específicamente para este sector (y para el naciente sector de cooperativas no agropecuarias) facilitaría su incorporación funcional a la estrategia de desarrollo del país.